3万亿“公募一哥”,出手自购!

财政部推“EOD+PPP”模式,EOD火了!什么是EOD?

本文导读

一、居民中长期贷款首度负增长

二、居民杠杆率已经达到潜在上限

三、本轮房地产周期史上最长

四、房地产周期就是商业周期

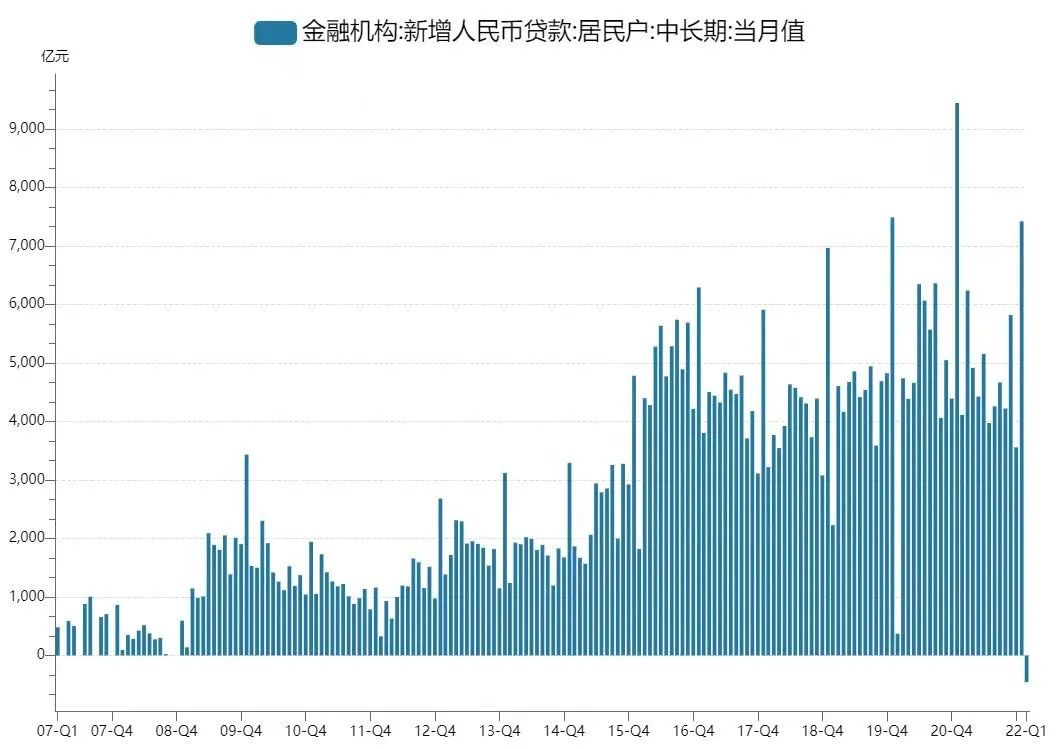

一、居民中长期贷款首度负增长

房地产调控似乎真的起效果了。

2022年3月11日下午,央行公布2022年2月金融统计数据报告。

各分项金融数据都有回落的趋势,其中2月份人民币贷款增加1.23万亿元,同比少增1258亿元。分部门看,住户贷款减少3369亿元,其中,短期贷款减少2911亿元,中长期贷款减少459亿元。

这是有数据以来,居民中长期贷款首次负增长。这远远超出市场预期,因为1月份的社融增速超过6万亿,市场对2月的社融增速也有较高预期。草根调研显示市场贷款热度并不低,但是最终的数据还是差得让人不敢相信。

很多人说因为1月份过度透支,本来今年项目储备就比去年差,1月末又被逼着多放了。那么2、3月储备就不够了。这当然是理由之一,但不是全部。

我们知道,居民中长期贷款的主要组成部分,正是房地产按揭贷款。这也从另外一个侧面说明,房地产的形势非常严峻。

历史上经济形势最差的两次,一次是08年金融危机,一次是20年疫情,这两次居民中长期贷款都没有转负,可见目前居民惜贷的情况之严重。

这可能有两个原因:一个是居民对未来特别是房地产的悲观预期;另一个也与当前房地产企业的债务风险有关。

众所周知,在经济有悲观预期的时候,可选消费都会下行,可选消费最大的两样就是房子和汽车。

从居民贷款的角度,可以侧面印证居民部门对房子未来的悲观预期。

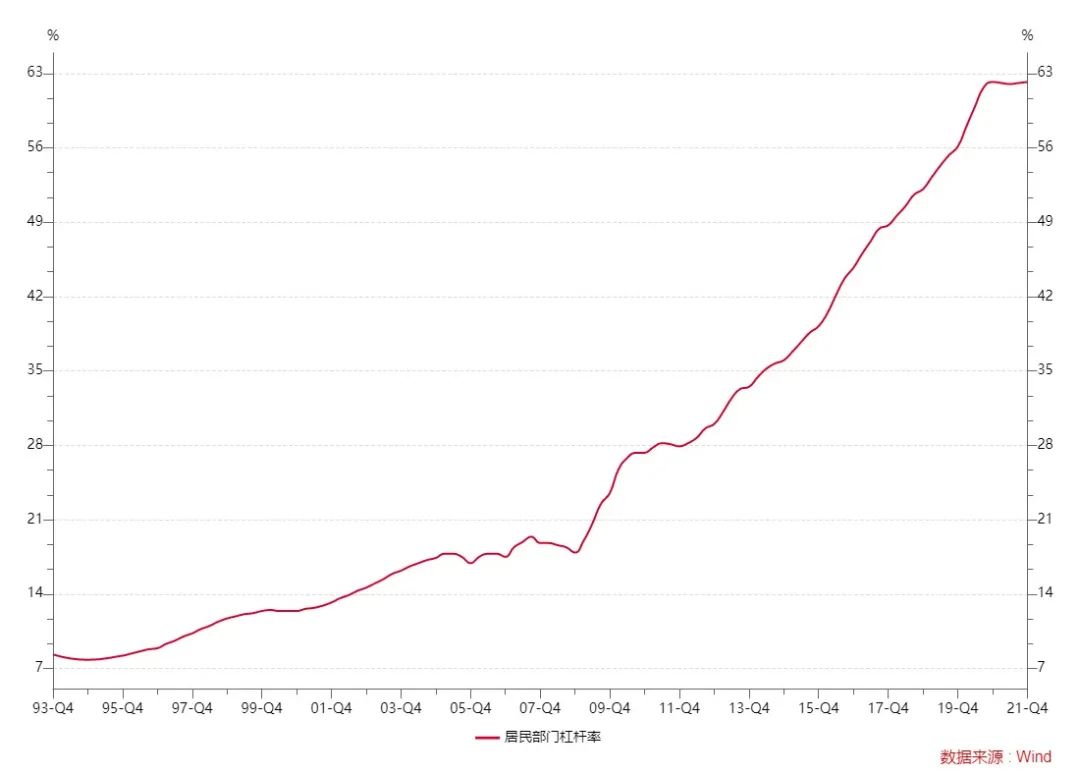

二、居民杠杆率已经达到潜在上限

实际上,目前居民部门加杠杆的空间也很小了。根据中国社科院测算的居民杠杆率,自1993年起居民杠杆率就一路走高,到2020年底已经达到历史新高,整个2021年居民杠杆率并没有继续升高。

这说明自2021年开始,居民杠杆率已经达到潜在上限,再继续提高已经很难了。

很多人没有意识到,在中国这样庞大而复杂的经济体中,房地产作用的重要性。

很多城投的研究员,在研究地方政府融资平台的时候,都有一个非常重要的指标,就是平台所在地的房价。

因为很明显,一个地方的房价,本质上是一个地方经济质量的终极体现。地方的GDP可能有水分,但是房价永远不会说谎。

地方政府融资平台的偿债能力,基本上有两个指标:一个是一般预算收入,另一个是政府性基金收入。

一般预算收入强的地方,基本就是这个地方的税收收入较高,而税收收入高,则说明这个地方产业经济活跃,有很多纳税大户,这说明当地有经营水平良好的企业,而这些企业足够养活一方水土和一方人,当地人收入高,人口有流入,当地房价自然不会太低。政府性基金收入则更不用说了,主要组成部分就是土地出让收入,和当地房地产市场和房价完全正相关。

其实道理也很简单,一个地方经济好,房价高是应该的,一个地方经济不好,房价也不应该高。

所以合肥的房价比郑州高,从侧面可以看出,合肥的经济增长水平要好于郑州。或者说,居民对合肥的未来有更高的预期。

一个地方的房价,基本就是这个城市经济实力的得分。

而对于一个经济体说,房地产周期就是商业周期。

三、本轮房地产周期史上最长

从房地产周期的角度出发,本轮房地产周期已经被延长了很长时间。

2005至2015的11年间,中国的房地产市场经历了3次持续时长3-4年的完整周期,而2015年至今的房地产周期却打破历史规律,房地产各项数据之间的关系和各线城市都出现分化。

本应该2018年就结束的一轮周期,拖到2022年才完全结束。当然中间有疫情的扰动因素,但是遗憾的是,疫情带来的货币宽松和避险情绪再次延长了这轮周期。

本轮房地产周期持续超过7年,是历史上最长的一轮房地产周期。这一轮房地产上行期有多长,下一轮房地产下行期也会同样漫长。

这正是周期的力量。这轮房地产周期下行,很多人归因于监管政策于严厉、很多人归因于中国人口增速的下行,但是这并不是根本原因。

根本原因就是当房地产周期下行的时候,所有的力量都不能阻止,只能通过政策来减少周期下行带来的负面影响。

这轮周期是被棚改、货币宽松周期等各种因素人为延迟了,但是周期只会迟到不会缺席。

2015年以来这轮周期上行时间有多长,那么下行周期也会同样漫长。所以对于房地产整个行业,尽管到了底部,但是这个底部会持续相当一段时间。

坦白说,这一轮史上最长的房地产周期已经落幕!

四、房地产周期就是商业周期

那么房地产为什么如何重要?

因为有两个原因:一个是房地产是国民经济中最重要发起点之一,另一个是房地产本身是金融系统最重要的抵押物。

房地产从上游开始,钢铁、水泥、建材、电器、机械、银行等涉及国民经济众多的大行业,是以上所有行业的发起点,如果房地产行业发生问题,以上行业会跟随出现周期性变化。

同时,从房地产开发到房地产出售,都涉及银行资金,而土地和房子作为银行最重要的抵押品,一旦出现问题,后果不堪设想。

而房地产市场中,最重要的角色,就是房地产企业。

2020年末开始,房地产公司开始批量出现信用风险,算上迫使投资者展期(不展期就违约)的,至今已倒下20+个涉房名字,包括:

华夏幸福、蓝光、苏宁集团、泛海、阳光100、鑫苑、新力、当代、荣盛、恒大、花样年、阳光城、阳光集团、佳兆业、奥园、世茂、富力、大发、禹洲、正荣、景瑞、龙光等企业。

这些房地产涉及债券面额超过8万亿,如果再计算因此涉及的商票和非标违约,可能总金额已经超过10万亿。

房地产市场的主体有三个:政府作为土地提供方、居民作为房地产购买者,房地产企业作为衔接土地和居民的桥梁,目前处在岌岌可危的局面。

想要让居民中长期贷款同比转正增长,就需要房地产行业的健康,而房地产行业的健康,有赖于房地产企业的健康。

部分房地产企业不合理的加杠杆当然有问题,但是市场已经给他们沉重的教训,现在就算是给这些房企加杠杆他们也不会加了。

现在最重要的是,让这些房地产企业活下来,并承担起市场功能,否则房地产行业牵扯的上下游都要受到负面影响。

如果居民开始普遍降杠杆并逐步退出房地产购买市场,对经济整体上是一种伤害。

同时,央行也需要各种措施,来提振居民购房信心,通过降低购房门槛、降低购房贷款利率、加快房贷审批放款速度等方式,来加大居民中长期贷款发放力度。

所以,本轮房地产周期下行,其实和国内的商业周期是同步的。

很多人感慨,为什么A股市场、港股市场、美股上市的中概股跌幅为何如此惨重?

股市是最聪明的,资本是最现实的,股票的下跌在一定程度上,是经济下行压力、预期悲观在资本市场的表现。

大家可以回顾一下,2020年以来,同样是实施了宽松的货币政策和积极的财政政策,为什么美股就可以一路上行,但是A股和港股却走出相反的方向?